Warszawa, dn. 16 lipca 2021 r.

Komentarz ZPP ws. propozycji ustanowienia globalnego podatku CIT

Związek Przedsiębiorców i Pracodawców krytycznie ocenia inicjatywy zmierzające do harmonizacji reżimów podatkowych w skali globalnej. Uważamy, że jakiekolwiek działania zmierzające w tym kierunku są szkodliwe dla konkurencyjności polskiej gospodarki. Co więcej, propozycje ustanowienia globalnego minimalnego podatku CIT prawdopodobnie nie rozwiążą problemu erozji bazy podatkowej i stosowania agresywnych mechanizmów optymalizacyjnych. Tym samym, podtrzymujemy że dużo właściwszym kierunkiem jest zastąpienie podatku dochodowego od osób prawnych podatkiem przychodowym o niskiej stawce.

1 lipca 2021 r. Polska, wraz ze 129 innymi państwami świata, wydały wspólne oświadczenie o chęci wypracowania nowych zasad opodatkowania dużych międzynarodowych przedsiębiorstw, w tym również w zakresie opodatkowania tzw. „gigantów cyfrowych”. W efekcie ponad dwuletnich prac na forum Organizacji Współpracy Gospodarczej i Rozwoju (OECD) przyjęto rozwiązania podzielone na tzw. dwa filary.

Na Filar Pierwszy składają się działania, mające na celu wypracowanie nowych zasad dotyczących miejsca opodatkowania dochodu oraz nowych zasad alokacji dochodu do poszczególnych krajów, na terenie których działalność jest realizowana. Natomiast Filar Drugi zakłada utworzenie globalnego minimalnego podatku CIT. Minimalną stawkę podatku od dochodów międzynarodowych przedsiębiorstw ustalono na co najmniej 15 procent, jednak może ona zostać podwyższona w miarę postępu negocjacji międzynarodowych dotyczących wdrożenia Filaru Drugiego.

Zdaniem Związku Przedsiębiorców i Pracodawców, realizacja tych inicjatyw uderzy w konkurencyjność polskiej gospodarki.

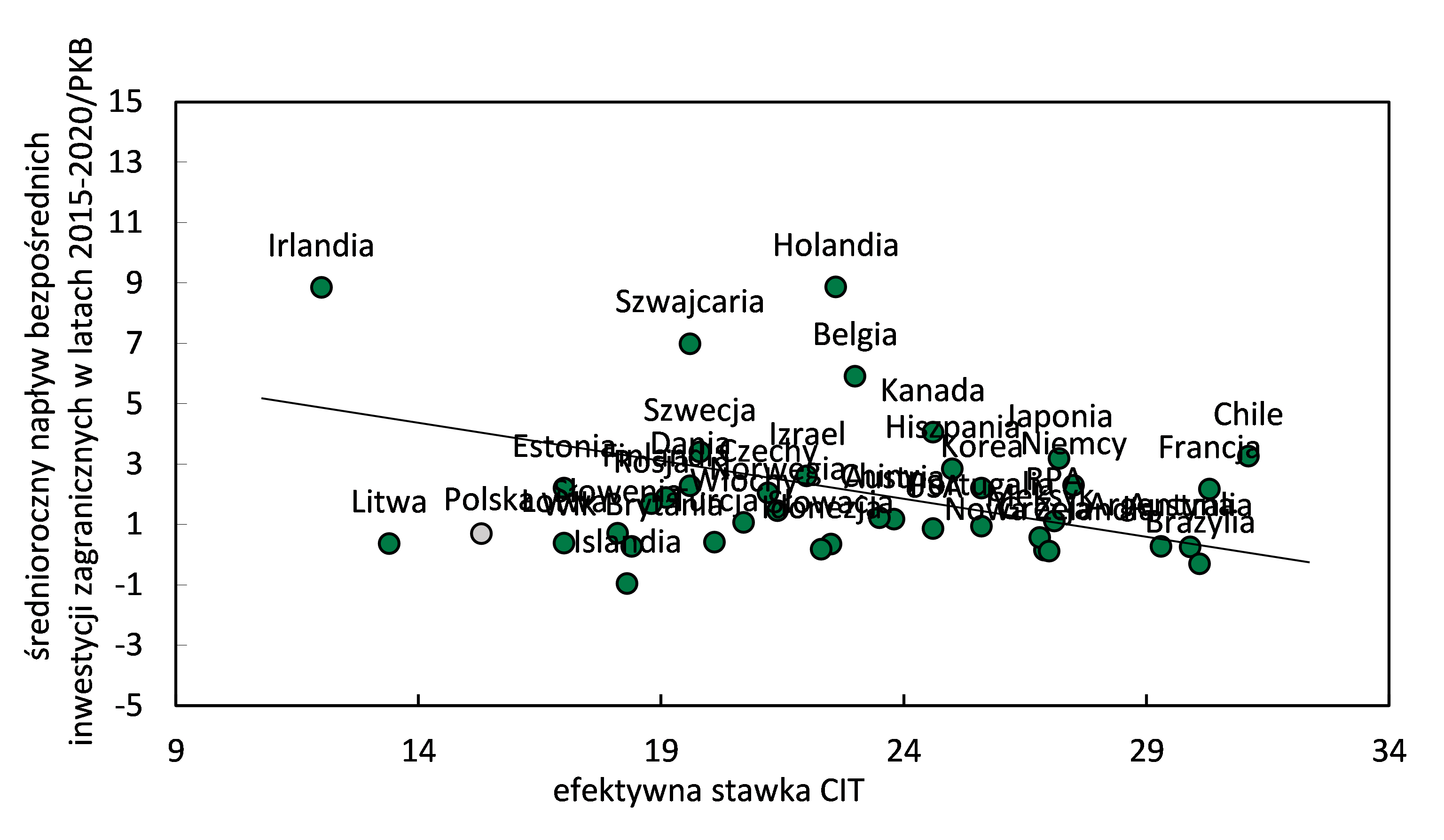

Polska, posiada jedną z najniższych efektywnych stawek CIT w Unii Europejskiej, wynoszącą 15.3%. Poniższy wykres wskazuje na odwrotną zależność między napływem bezpośrednich inwestycji zagranicznych, a wysokością efektywnej stawki podatku korporacyjnego. Innymi słowy, kapitał międzynarodowy ma tendencję do migracji do jurysdykcji cechujących się niższymi stawkami podatku CIT.

Źródło: Opracowanie własne na podstawie danych: OECD, Effective tax rate, online: Effective Tax Rates (oecd.org); OECD, FDI flows, online: Foreign direct investment (FDI) – FDI flows – OECD Data.

Napływ zagranicznego kapitału, określanego jako Bezpośrednie Inwestycje Zagraniczne (BIZ) skutkuje transferem technologii do kraju przyjmującego kapitał, przyczynia się do rozwoju lokalnego rynku pracy oraz integracji handlu międzynarodowego; pomaga utworzyć bardziej konkurencyjne otoczenie biznesowe oraz przyspiesza rozwój przedsiębiorstw.

Wszystkie wyżej wymienione skutki przekładają się na wyższy wzrost gospodarczy, który jest najskuteczniejszym narzędziem zmniejszania dystansu ekonomicznego między krajami rozwiniętymi, a krajami rozwijającymi się, do których zaliczana jest także Polska. Należy w tym kontekście wspomnieć, że tzw. BIZ-y odegrały kluczową rolę w generowaniu wzrostu gospodarek byłego bloku socjalistycznego. Kraje, takie jak Estonia, Polska, Czechy i Słowenia w okresie transformacji gospodarczo-ustrojowej oferowały preferencyjne stawki podatku CIT, jako dodatkowy magnes do przyciągania korporacji międzynarodowych.

Proponowana reforma wprowadzająca tzw. globalny podatek CIT będzie skutkowała odebraniem tzw. krajom wschodzącym ich przewagi w postaci preferencyjnych stawek podatku. Tym samym, beneficjentami projektowanych rozwiązań będą przede wszystkim najbogatsze państwa o ugruntowanej pozycji, które nie muszą konkurować wysokością obciążeń podatkowych. Prognozowane, dodatkowe wpływy podatkowe trafią głównie do krajów, w których swoje siedziby mają międzynarodowe korporacje kwalifikujące się do obłożenia minimalnym CIT-em. Dodatkowo, oprócz bezpośrednich efektów fiskalnych, jakie na krajowe budżety wywrze porozumienie dotyczące globalnych podatków CIT, należy pamiętać również o efektach pośrednich globalnych podatków, takich jak przerzucenie ciężaru dodatkowych zobowiązań na pracowników międzynarodowych korporacji lub konsumentów, czy spadku stopy rentowności międzynarodowych inwestycji.

Reasumując, rozwiązanie polegające na ustanowieniu minimalnej stawki globalnego podatku CIT jest instrumentem faworyzującym najbardziej rozwinięte państwa, które posiadają silną, ugruntowaną pozycję w globalnym krajobrazie gospodarczym. Przyjęcie powyższej reguły uderzy w znacznej mierze w interesy małych państw, lub tych, których gospodarki opierają się o wolnorynkowe zasady od zaledwie kilkudziesięciu lat, przez co dotąd nie zdołały one wypracować odpowiedniej pozycji na rynkach międzynarodowych.

Dlatego mając na uwadze powyższe uważamy, iż Polska powinna zachować zdolność do konkurowania systemem podatkowym z innymi państwami, gdyż dzięki temu jest w stanie generować przewagę, która pozwala nam zmniejszać dystans ekonomiczny w stosunku do krajów zachodnich. Ponadto, wprowadzenie międzynarodowego reżimu podatkowego będzie miało destruktywny wpływ na rodzimą gospodarkę z uwagi na spadek Bezpośrednich Inwestycji Zagranicznych. Należy zauważyć, że wraz z kapitałem zza granicy, napływa do nas także kultura organizacyjna i know-how, dzięki którym nasz przemysł uczestniczy w procesie transformacji technologicznej, a także jest istotnym elementem globalnych łańcuchów dostaw.

ZPP podkreśla, iż działania państw na rzecz ograniczenia unikania i uchylania się od opodatkowania muszą przyjąć w większym stopniu wymiar pozytywny, przyciągając do siebie podatników i przedsiębiorców nie tylko wysokością danin, ale także prostotą i przejrzystością całego systemu podatkowego. Występowanie konkurencji podatkowej powoduje, iż kraje dążą do podnoszenia jakości uchwalanego prawa, czy też do wypracowywania mechanizmów podatkowych wspierających przedsiębiorczość.

Jesteśmy zdania, że kształtowanie polityki podatkowej powinno bezwarunkowo pozostać suwerenną sprawą każdego państwa, gdyż tylko takie podejście pozwala na odzwierciedlenie zarówno potrzeb, jak i możliwości fiskalnych każdego kraju. Natomiast stan rzeczy, w ramach którego występuje naturalna konkurencyjność między państwami, jako jurysdykcjami podatkowymi o różnym stopniu atrakcyjności jest zjawiskiem pożądanym, gdyż stymuluje globalny wzrost gospodarczy.

Abstrahując od powyższych rozważań, wskazujemy że propozycje będące efektem trwającego ponad dwa lata projektu prowadzonego w ramach prac OECD prawdopodobnie nie rozwiążą najważniejszego problemu, jakim jest erozja bazy podatkowej CIT. Tym samym, znacznie bardziej efektywnym rozwiązaniem wydaje się być wprowadzenie podatku przychodowego, tym bardziej, że prawo UE nie stoi w sprzeczności z taką ideą.

Zobacz: 16.07.2021 Komentarz ZPP ws. propozycji ustanowienia globalnego podatku CIT